不動産売却に関連して、「どんなときに税金がかかるの?」「どうやって計算するの?」など、わからないことがたくさんありますよね。

税金の「仕組み」や「計算方法」は、内容が小難しく、自分で計算できたとしても「本当に大丈夫かな?」と不安は拭えないものです。

先に結論をお伝えすると、不動産売却にかかる税金の「考え方」や「計算方法」は、いくつかのポイントを抑えれば誰でも簡単にできるんです。

一方で、「間違いやすい」 or 「勘違いしてしまう」ポイントがあるのも事実。

なので、この記事では「不動産を売却するとどんな税金がかかるのか?」をはじめ、税額計算を「ステップ順」にわかりやすく紹介していきます。

また、以下のような疑問などについても解説していきます。

- どんなときに納税が必要?

- 節税する方法はある?

- 間違いやすい所有期間の考え方とは?

ぜひ、この記事を読んで不動産売却に絡む税金についての知識を深めてください。

不動産売却で得た利益は「分離課税」(所得税と住民税を払う)

不動産を売却して所得(利益)を得ると、その利益に対して「所得税」と「住民税」が課税されます。

上記2つに加え、2037年(令和19年)までは「復興特別所得税(税率は所得税の2.1%)」も課税対象です。

課税される「所得税・住民税・復興特別所得税」は、売却して得た所得額を基に「分離課税方式」で算出します。

分離課税方式とは「他の所得と合算せず各々に税額を計算する方法」で、「不動産売却の譲渡所得」や「退職金」などの税額を算出する際に用いるやり方です。

ちなみに「給与・副業収入・不動産の賃料収入」等は、すべての所得額を合算したあとで課税額を算出する「総合課税方式」が使われます。

同じ不動産でも譲渡の場合は「分離課税方式」、賃料収入の場合は「総合課税方式」と、課税方法が異なる点に注意したいです。

わかりやすくまとめています。↓

| 課税方法 | 考え方 | |

|---|---|---|

| 総合課税 | 各種の所得金額を合計して所得税額を計算 | 事業所得・配当所得・不動産所得(賃料)・給与所得・山林所得・一時所得・雑所得 |

| 分離課税 | 他の所得金額と合計せず、分離して税額を計算 | 山林所得・土地建物等の譲渡による譲渡所得・株式等の譲渡所得・所定の利子所得及び一定の先物取引による雑所得等・配当所得・退職所得 |

また、不動産を売却して「所得(利益)を得ると必ず確定申告が必要」で、「損をした場合には申告する必要はない」ことも抑えておいてください。

実際に「申告が必要か否か」は、税額計算しないとわかりませんが、不動産の譲渡所得の税額計算では「用途」や「所有年数」などの条件によって大きな軽減を受けられる特例も使えるんです。

なので、ちゃんとした知識を身に付けることが大切ですし、ポイントを学ぶことで「確定申告締め切り間近に税額計算をやりなおす」ような大失敗も防げます。

次の章から、不動産売却にかかる所得税と住民税の「計算方法」や「ポイント」をお伝えします。

図や表を用いてできるだけわかりやすく解説していきます。

【ステップ1】「譲渡所得」を計算する

不動産を譲渡してかかる「所得税」と「住民税」を算出するには、はじめにその不動産を売却して「どのくらいの所得(利益)があったのか = 譲渡所得」を調べないといけません。

なので、【ステップ1】では「譲渡所得を算出する方法」を紹介していきます。

「譲渡所得」の計算式はコレ!

譲渡所得を調べる計算方法は次のとおりです。

シンプルそうに見えますが、見慣れない言葉が多くていまいちわかりにくいですね。

出てくる言葉を1つ1つ解説します。

「譲渡収入」とは?

譲渡収入は売却したときに得られるお金です。

「売買契約書に記載された金額」と「固定資産税の清算金」が譲渡収入に該当します。

間違えやすいのですが、「固定資産税の清算金」については税金ではなく「売買代金の調整費」になるため、譲渡収入に含まれるんです。

ピンときていない人は、下記の記事で詳しくまとめていますのでチェックしてみてください。

「取得費」とは?

取得費とは、売却した不動産を買い入れたときの「購入代金」や「仲介手数料」などの合計額です。

取得費に関しては、以下の2パターンが考えられますので、該当する方を確認してください。

- 取得費の金額がわかる場合・・・実額法

- 取得費の金額がわからない場合・・・概算法

【1】取得費の金額がわかる場合【実額法】

「売買契約書」や「各種領収書」が手元に残っているときは、実額法で計算します。

実額法は、購入時にかかった下記のような費用をすべて合計して取得費を求めます。

- 購入代金※1

- 測量費、土地の造成費用

- 購入時に支払った仲介手数料

- 売買契約書の印紙税や不動産取得税

- 登記費用(登録免許税・司法書士への報酬)

ポイントは、購入代金※1について「土地」と「建物」に分けて計算することです。

建物については、購入額から減価償却分(取得から売却までの間に経年劣化した価値)を控除できるからで、償却すると納税額を軽減できます。※土地は減価償却できません。

建物の取得費の計算式は以下の通り。

「減価償却費」は次の計算式で求めます。

減価償却費を計算するときに使う「償却率」は、建物の構造(木造、鉄骨造、鉄筋コンクリート造など)によって異なる点に注意しましょう。↓

建物取得費を計算するのが大変ですが、やると確実に節税できます。

計算が難しいときは、税務署に訪問するなどしてでも絶対にやっておきたい手続きです。

【2】取得費の金額がわからない場合【概算法】

もし、あなたが相続等で譲り受けた不動産を売却した場合は、正確な取得費がわからないかもしれません。

その際は、概算法で計算することになり、譲渡収入の「5%」を取得費とします。※概算法では、建物の減価償却の処理は行いません。

でも、正直なところ概算法はあまり使いたくありません。

譲渡収入の5%だと、仮に3,000万円で売れた場合、取得費は150万円で計算しなければならず、支払う納税額が多くなってしまうからです。

そもそも相続だと資産がタダで手に入るので、徴収する方(行政)からすると「多く納税しても問題ないでしょ?」というスタンスなのでしょう。

なので、当時の取得費がわからないときは、被相続人が取引していた銀行などに「金額がわかる資料が残っていないか」など確認するのをオススメします。

より詳しい実務的なことは、税理士に相談するとよいアドバイスがもらえます。

「譲渡費用」とは?

譲渡費用とは当該不動産を売却するためにかかった費用です。

次のような費用が含まれます。

- 契約時の印紙税

- 建物の取壊し費用

- 売却時に支払った仲介手数料

- 立ち退き料(借主がいた場合)

上記で要した費用の合計で算出します。

【ステップ2】「課税譲渡所得」を計算する

【ステップ1】で「譲渡所得」が算出できたら、【ステップ2】として「課税譲渡所得」を調べます。

課税譲渡所得とは、税率を掛ける値です。

【ステップ1】の「譲渡所得」にそのまま税率を掛けるのではない点に注意してください。

「課税譲渡所得」算出でのポイントは、売却不動産が特定の条件を満たしていると納税額を軽減できる特例が使えることです。

「用途・所有期間・買い替えの有無」等の条件よって、さまざまな特例が受けられます。

もし、特例を使って課税譲渡所得額がマイナスになると、税金はかかりませんが確定申告は必要です。

それでは、課税譲渡所得の「計算方法」や「特例の概要」などを詳しく説明していきます。

あなたが適用できる特例はないかじっくり確認してみてください。

「課税譲渡所得」の計算式はコレ!

課税譲渡所得の計算方法は次のとおりです。

【ステップ1】で算出した「譲渡所得」から「特別控除」を差し引いて求めます。

「特別控除」の箇所に利用可能な特例での控除額が入ります。

「特別控除」とは?

不動産売却で一定の条件を満たしていれば、「特別控除」を使って納税額を軽減できます。

控除できる金額は「8つ」の特例ごとに異なっており、適用条件もさまざまです。

一覧表で要点をまとめています。↓

それぞれの名称をクリックすると国税庁のホームページにアクセスできます。

| 特例 | 概要 |

|---|---|

| 3,000万円特別控除の特例 | マイホーム(居住用財産)を売ったときに「所有期間に関係なく」譲渡所得から最高3,000万円まで控除できる制度。 |

| 10年超所有軽減税率の特例 | マイホーム(居住用財産)を売ったとき所有期間が「10年を超えていた場合」に、所得税・住民税に軽減税率を適用できる制度。 |

| 特定居住用財産の買換え特例 | 特定のマイホーム(居住用財産)を令和3年12月31日までに売却し、代わりのマイホームに買い換えたときに、譲渡益に対する課税を「将来に繰り延べることができる」制度(譲渡益が非課税になるわけではないので要注意)。 |

| 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除 | マイホーム(旧居宅)を令和3年12月31日までに売却して、新たにマイホーム(新居宅)を購入した場合に、旧居宅の譲渡による損失(譲渡損失)が生じたときは、「その譲渡損失をその年の給与所得や事業所得などの他の所得から、譲渡の年の翌年以後最大3年にわたり控除(損益通算)することができる」制度。 |

| 特定居住用財産の譲渡損失の損益通算及び繰越控除 | 令和3年12月31日までに住宅ローンのあるマイホームを住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときは、その譲渡損失をその年の給与所得や事業所得などの他の所得から、譲渡の年の翌年以後最大3年間にわたり控除(繰越控除)することができる制度。※この特例は、「新たなマイホーム(買換資産)を取得しない場合でも適用可能」。 |

| 空き家の3,000万円特別控除 | 「相続又は遺贈により取得した被相続人居住用家屋又は被相続人居住用家屋の敷地等」を、平成28年4月1日から令和5年12月31日までの間に売って、譲渡所得の金額から最高3,000万円までを控除することができる制度。 |

| 土地等の2009年(平成21年)・2010年(平成22年)取得の1,000万円特別控除 | 個人が「平成21年に取得した国内にある土地又は土地の上に存する権利を平成27年以降に譲渡」した場合、または「平成22年中に取得した土地等を平成28年以降に譲渡」した場合には、その土地等に係る譲渡所得の金額から1000万円を控除することができる制度。 |

| 低未利用土地を譲渡した場合の100万円の控除 | 個人が令和2年7月1日から令和4年12月31日までの間において、「都市計画区域内にある一定の低未利用土地等を500万円以下で売った」場合に、その年の低未利用土地等の譲渡に係る譲渡所得の金額から100万円を控除することができる制度。 |

特例は活用すると、納税額を大幅に圧縮できるので必ず利用したいです。

紹介した特例を利用するときは、以下のポイントについて入念にチェックしておいてください。

- 所有期間 ※単純な所有期間でない場合が多い

- 売却不動産が「居住用」か「事業用」か

- ほかの特例と併用ができるかどうか

もし、イマイチ理解できないときは、「税務署」や「不動産の売却を依頼した(依頼する)担当者」に聞いてみることをオススメします。

【ステップ3】課税譲渡所得に「税率」を掛ける

【ステップ3】では、【ステップ2】で算出した課税譲渡所得金額に税率を掛けて納税する額を計算します。

後ほど詳しく紹介しますが、ここでは以下の2点に注意をしてください。

- 所有期間によって税率が変わる

- 所有期間の考え方

「税額」の計算式はコレ!

【ステップ1・2】同様に、まずは計算式をお伝えします。

「所得税」と「住民税」はそれぞれ税率が異なるので、都度計算するようにしましょう。

次にポイントである税率を解説します。

「所有期間」によって税率が異なる

不動産を売却したときの課税譲渡所得に掛ける税率は「所有期間」によって異なります。

売却した年の1月1日時点で、所有期間が5年以下なら「短期譲渡所得」の税率、5年を超えると「長期譲渡所得」の税率がそれぞれに適用されます。

【短期譲渡所得と長期譲渡所得の比較】

| 区分 | 所得税率 | 住民税率 | 復興特別所得税※1 | 合計 |

|---|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得 | 15% | 5% | 0.315% | 20.315% |

※1・・・2037年12月31日まで課税されます。

不動産を5年以内に売却して利益を得ると、「約40%」も税金がかかってしまうんです。

なので、4年間所有をしている人で売り急ぐ必要のない人は、「長期譲渡所得」の条件を満たしてから売るのが賢明だと言えます。

ただし、所有期間については「考え方が複雑で間違いやすい」ので、次章で具体例を交えながら紹介します。

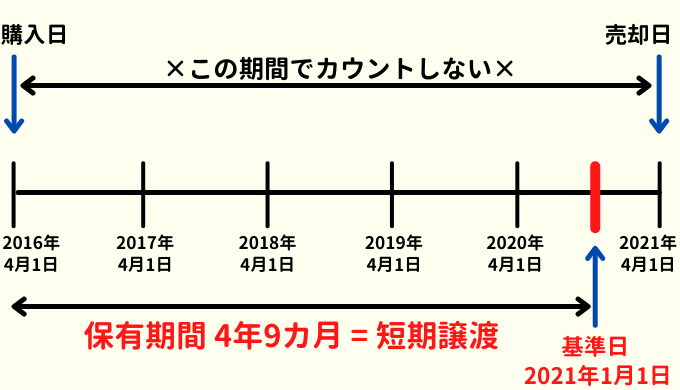

所有期間の計算方法には要注意

不動産売却で用いられる「所有期間の考え方」には細心の注意が必要です。

期間のカウントは、単純な所有期間ではなく「売却した年の1月1日時点を基準に5年を超えるか否か」で判断します。

例えば、2016年4月1日に購入した不動産を2021年4月1日に売却した場合、判定の基準日は2021年1月1日です。

そのため、所有期間は4年9カ月で「短期譲渡所得」となるので、税率が高くなります。

勘違いしやすいですが、絶対に判定の基準日を2021年4月1日だと間違えないようにしてください。

不動産売却での所有期間は「考え方が複雑で間違いやすい」ので、売却前の人は特に抑えておきましょう。

【まとめ】不動産売却における譲渡所得税の計算は税理士に相談を!

不動産売却にかかってくる税金の「考え方」や「計算方法」は、覚えることがたくさんあります。

いくつかのポイントを抑えると誰でも計算できるようにはなりますが、なかなか1回で理解するのは難しいのも事実です。

ですから、まずは自分でやってみて「計算が難しいな」「税額計算できたけど合ってるかな?」と不安になるのであれば、迷わずプロに相談するのをオススメします。

既に売却が終わっている人は、「税理士」や「税務署の担当者」にアドバイスをもらいましょう。

※ただし、ここだけの話をすると「税理士」に直接お願いすればサービス料が発生するので、次に紹介する方法を試したあとに依頼するようにしてください。

不動産売却に絡む税金の疑問は、「不動産会社の担当者」に確認することでも解決できます。

売却を依頼した不動産会社に問い合わせると、仕事のできる担当者であれば、「提携している税理士」や「税務署」に確認して、それに基づいたアドバイスをしてくれます。

上記方法だと、一般的な質問のレベルだと無料で対応してくれるので最もおすすめな方法です。

仮に、これから売却を考えている人であれば、税金の疑問にしっかりと答えてくれる担当者を見つけることが大切です。

優秀で信頼できる担当者がいれば、税金関係の複雑な問題にあなたが頭を悩ませる必要はありません。

なので、まずは優秀な担当者を見つけるところからスタートさせてください。

ちなみに、当サイトでは、不動産会社を探すときに「一括査定サイト」の利用をオススメしています。

「いきなり一括査定サイト?」と言われてビックリしたかもしれませんが、現状、不動産売却に一括査定サイトを利用して売却をスタートさせることは常識になっているんです。

私の周りの「賢く売却している人」は漏れなく、一括査定サイトを使って信頼できる「査定額」と「担当者」を見極めてから売却を始めています。

一括査定サイトの利用がどれほど重要なのかについては、以下の記事で詳しく書いているので、興味があれば読んでみてください。

それでは、ここまでお読みいただき、ありがとうございました。

不動産売却アカデミー編集部